최근 해외 주식에 투자하는 서학 개미의 수가 크게 급증했습니다! 제 주변에도 정말 많은 사람들이 해외 주식에 투자하고 있는데요! 그런데 혹시 국내 주식과 달리 해외 주식은 매매 차익에 양도소득세를 부과한다는 사실 알고계셨나요?! 그래서 세금을 어떻게 관리하는지에 따라 최종 수익률에도 큰 차이가 발생할 수 있습니다! 그래서 이번 포스팅에서는 서학 개미라면 연말에 꼭 알아야 할 해외 주식의 양도소득세에 대해 상세히 알아보도록 하겠습니다!

# 양도소득세 22% (20 + 2)

양도소득세는 주식의 매매 차익에 대해 부과되는 세금입니다. 쉽게 말해 주식을 1000만 원에 사고 2000만 원에서 팔았다면 차익인 1000만 원에 대해 부과되는 세금입니다. 국내 주식의 경우 현재 양도소득세를 대주주에게만 부과하고 있기 때문에 개인투자자의 대부분은 비과세에 해당되는데요! 반면 해외 주식은 매매 차익이 250만 원을 넘어갈 경우 무려 22%의 세금을 부과합니다. 22%의 세율은 양도소득세율 20% 와 지방세 2%로 구성됩니다.

양도소득세를 적용하는 대상 기간은 1월 1일 부터 12월 31일 까지입니다. 결제일이 기준이며 이 기간 동안 발생한 매매 차익에 대해 다음 해 5월에 꼭 신고 및 납부를 해야합니다. 만약 이 기간 내에 신고하지 않으면 연체료 성격의 신고불성실가산세가 20% 부과됩니다. 또한, 금액을 줄여서 신고할 경우는 10%의 가산세가 부과됩니다. 힘들게 투자해서 번 돈을 억울하게 가산세로 잃지 않으려면 양도소득세에 대해 꼭 공부해야합니다!

# 매매 차익은 이익을 본 종목과 손해를 본 종목을 더해서 계산

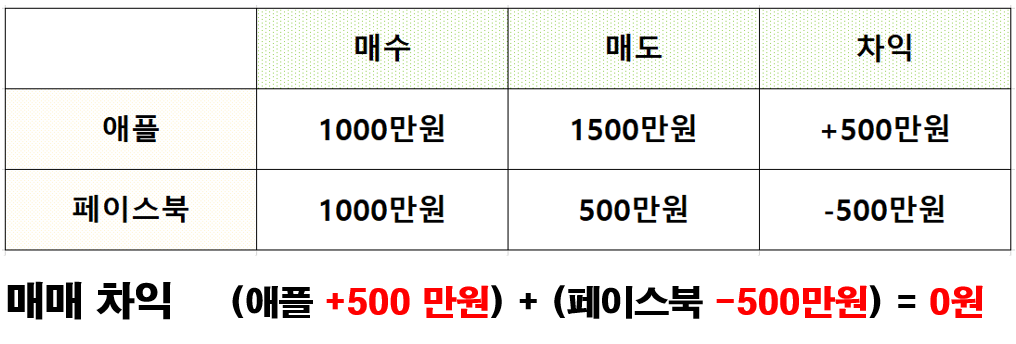

우리가 일 년 동안 단 한 종목만 매매하지는 않죠?! 그리고 수익을 본 종목도 있고 손해를 본 종목도 있을 겁니다! 이 때 매매 차익은 모든 종목의 손익을 합쳐서 계산합니다. 예를 들어 A는 애플과 페이스북 주식을 각각 1000만 원 씩 매수했습니다. 그런데 애플 주식은 500만 원의 이익이, 페이스북은 500만 원의 손실이 났다면 A의 총 매매 차익은 0원이 됩니다. 양도소득세 역시 0원이 되겠죠!

하나만 더 예를 들어볼까요?! B는 코카콜라, 펩시콜라, 맥도날드, 스타벅스 주식을 각각 1000만 원 씩 매수했습니다. 그리고 각각 +1000만 원, -250만 원, +200만 원, +300만 원의 손익이 발생했습니다. 이 경우 B의 총 매매 차익은 4개 종목의 손익을 모두 더한 1250만 원이 됩니다. 따라서 양도소득세는 매매 차익 1250만 원에서 공제금액 250만 원을 제외한 1000만 원의 22%가 부과되게 됩니다.

# 공제금액 250만 원과 손실 종목을 최대한 활용하자

모든 종목의 손익이 통합되기 때문에 손실 종목을 활용하면 양도소득세 절세가 가능합니다. 공제 금액 250만 원 이상으로 수익이 발생할 경우, 손실 종목을 판매해 통합 손익을 공제금액 내로 맞추는 겁니다. 그러나 손실난 종목을 팔고 싶지 않은 경우도 있겠죠. 10년 20년 장기투자를 생각하고 매수했는데 고작 세금 때문에 매도하기는 매우 아쉬울 수 있습니다. 이럴 경우 우선은 매도해 손실을 발생시키고 즉시 다시 바로 매수를 하면 간단히 문제가 해결됩니다. 증권 앱에서 표기되는 평균 단가와 수익률에는 변화가 생기겠지만 실제 투자 금액과 수익률, 보유 수량은 모두 그대로이며 세금까지 절세할 수 있게 됩니다.

# 매매 차익 계산시 유의사항

하지만 오해하면 안되는 사실이 있는데요! 매매 차익의 손익 통합은 반드시 해외 주식 종목끼리만 가능합니다. 예를 들어 애플 주식으로 1000만 원의 수익, 국내 주식인 삼성전자로 1000만 원을 손실봤다고 하더라도 이 둘의 손익 통합은 불가능합니다. 이 경우 해외 주식의 매매 차익은 삼성전자의 손익과 관계 없이 1000만 원이 됩니다.

또한 상장 페지로 인한 손실은 전체 손익에 통합되지 않습니다. 만약 투자했던 한 종목이 상장 폐지로 1000만 원의 손실이 발생하고 다른 종목에서 1000만 원의 이익이 발생했다면, 총 매매 차익은 1000만 원이 됩니다.

또한 해외 주식이기 때문에 환율 또한 고려해야하는데요! 매수 시점과 매도 시점의 환율이 같을 수는 없겠죠?! 본래 환차익은 비과세지만, 양도소득을 위한 매매 차익을 계산할 때는 매수 시점과 매도 시점의 기준 환율을 적용해 계산됩니다.

# 연말 정산 피부양자 기준은 100만 원!

해외 주식 투자를 통해 발생한 양도소득세가 1년 동안 100만 원이 넘게 된다면 연말 정산 피부양자 자격을 잃게 됩니다. 만약 연말 정산의 인적 공제에서 제외된다면 신용 / 체크카드 결제 금액, 보험료 등이 공제에서 빠지게 되는데요! 양도소득세의 공제 기준 250만 원을 최대한 활용하기 위해 가족 명의로 해외 주식을 분산해서 매매하는 경우가 많이 있기 때문에, 이 점도 꼭 함께 고려하셔야 합니다!

지금까지 해외 주식의 양도소득세에 대해 알아봤는데요! "누구도 피할 수 없는 것은 죽음과 세금 뿐이다" 벤자민 프랭클린의 유명한 말입니다. 당연히 세금을 내는 것이 즐겁지 않고 22%가 너무 과하게 느껴질 수 도 있을 텐데요. 그래도 그만큼 우리의 자산이 증식한 결과이니 기왕 내는 세금 긍정적으로 생각하는게 좋지 않을까 생각듭니다!

작게나마 도움되는 글이었으면 좋겠습니다! 감사합니다!

'경제 이야기 > 주식' 카테고리의 다른 글

| [반려동물 관련주! 커지는 반려동물 시장에서 어떤 종목에 투자해야 할까?] (0) | 2022.04.05 |

|---|---|

| [폭락한 홈트레이닝 업체 펠로톤! 아마존 vs 나이키 vs 애플 누가 인수할까?] (0) | 2022.02.09 |

| [인적분할과 물적분할! 어떻게 다를까? - LG 엔솔로 살펴본 기업 분할 ] (0) | 2022.02.07 |

| [HDC 현대산업개발! 최악의 붕괴 사고로 급락한 주가 - 기업 이미지와 주가 회복 과연 가능할까] (0) | 2022.01.15 |

| [골드만삭스가 선정한 2022년 미국 주식 유망 투자 종목 5가지] (0) | 2022.01.02 |

댓글